O interesse pelo conceito de ESG (acrônimo em inglês para Environmental, Social and Governance – em português, Ambiental, Social e Governança – ASG) tem aumentado ano a ano como reflexo da adesão crescente de investidores a análises de projetos com base nesses temas. Segundo o site Google Trends, o termo está no auge de sua popularidade entre os usuários do site de buscas em todo o mundo. O Brasil segue tendência semelhante.[1]

A sigla ESG designa um método de análise de investimentos no qual, além das variáveis tradicionais (risco, retorno e liquidez), são considerados aspectos e riscos ambientais, sociais e de governança corporativa na tomada da decisão. A adoção de tais critérios é uma mudança de paradigma para as decisões de investimentos e estratégia financeira, que passam a incorporar práticas tradicionalmente associadas à sustentabilidade e a questões sociais.

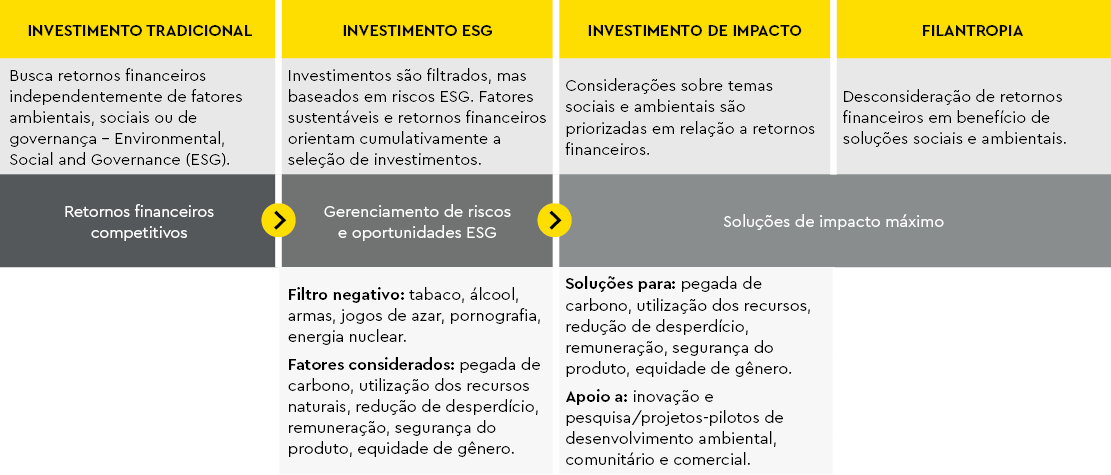

A maneira como tais aspectos são incorporados na metodologia de investimento varia de acordo com cada investidor ou empresa. Em geral, o objetivo dos investimentos ESG não é gerar impacto e uma solução social positiva, mas sim considerar os riscos relacionados a tais temas e minimizá-los. Por essa razão, nem todo investimento ESG pode ser considerado um investimento de impacto.

Como o próprio nome indica, investimentos de impacto têm a intenção explícita de gerar resultados positivos do ponto de vista social e ambiental, além de assegurar retorno financeiro. Eles podem usar critérios ESG de forma cumulativa e complementar, e seus impactos costumam ser mensurados e avaliados periodicamente.[2]

O diagrama a seguir sintetiza de forma simples diferentes estruturas de investimento:

Fonte: Elaborado com base em Evolution of an Impact Portfolio: From Implementation to Results, produzido pela Sonen Capital.

O quadro a seguir resume, de forma não exaustiva, alguns aspectos levados em consideração na análise de um investimento ESG:

| AMBIENTAIS | Questões relacionadas a preservação, recuperação e funcionamento do meio ambiente e recursos naturais: ▪ Geração ou utilização de fontes de energia renovável ▪ Ganhos de eficiência energética ▪ Saneamento básico e gestão de resíduos |

| SOCIAIS | Questões relacionadas aos direitos e interesses de indivíduos e comunidades: ▪ Atenção aos direitos humanos ▪ Efetivação de direitos trabalhistas e relações com funcionários ▪ Promoção de medidas de incentivo à diversidade e tratamento igualitário ▪ Relações com comunidades locais ▪ Atividades em zonas de conflito ▪ Promoção da saúde |

| GOVERNANÇA CORPORATIVA | Questões relacionadas à governança corporativa das empresas investidas, outras entidades investidas e seus fornecedores: ▪ Criação de conselhos e órgãos de supervisão ▪ Promoção de medidas de diversidade nos quadros de gestão ▪ Divulgação de informações ▪ Interações com partes relacionadas ▪ Mecanismos de alocação de competências e responsabilidades para a administração ▪ Adoção de padrões éticos ▪ Adoção de estratégias de negócios que levem em consideração critérios ambientais e sociais ▪ Promoção de melhores práticas socioambientais e anticorrupção interna e externamente (com clientes e fornecedores) |

Fonte: O mercado emergente de finanças verdes no Brasil, Deutsche Gesellschaft für Internationale Zusammenarbeit (GIZ).[4]_

Entidades financiadoras como bancos de fomento (Banco Nacional de Desenvolvimento Social – BNDES, Banco do Nordeste – BNB, entre outros), órgãos multilaterais (Banco Mundial, International Finance Corporation – IFC e Inter-American Development Bank – IDB), agências de crédito à exportação e bancos comerciais já costumam incluir condições relacionadas a aspectos de ESG em suas operações de investimento e financiamento. Nesses casos, a adesão a princípios de ESG e a obrigação de manter e observar tais princípios durante toda a vigência do financiamento costumam ser condições essenciais para definir se o projeto receberá financiamento dos órgãos em questão. A forma e a periodicidade de acompanhamento e fiscalização de tal adesão variam de acordo com a entidade financiadora, mas muitas delas têm departamentos específicos para fazer tal acompanhamento.

As empresas também podem aderir a princípios de ESG por conta própria, independentemente da exigência de terceiros ou financiadores. Nesses casos, elas buscam certificações específicas para as suas atividades, seus títulos de dívida e/ou projetos a serem financiados.

As certificações podem ser baseadas em diversos critérios, tanto ambientais quanto sociais, e estão atreladas aos emissores e aos respectivos projetos nos quais os recursos serão utilizados. Os Green Bonds Principles e a Climate Bonds Initiative (CBI) são exemplos de critérios para emissão dessas certificações para títulos verdes. Títulos verdes (ou green bonds) são títulos de dívida utilizados por emissores para captar recursos com o objetivo de implantar ou refinanciar projetos ou ativos, novos ou existentes, que tenham atributos positivos do ponto de vista ambiental ou climático (geralmente definidos como projetos verdes) e reconhecidos por uma entidade certificadora.

Com base no Acordo de Paris sobre as medidas de redução de emissão de gases do efeito estufa para conter a elevação da temperatura do planeta, a CBI propôs definições comuns e amplas sobre o que deveria ser considerado “verde” em oito setores prioritários a fim de padronizar e apoiar o crescimento de um mercado global coeso e consistente de títulos verdes. Os setores são: energia, transporte, água, edificações, uso da terra e recursos marinhos, indústria, esgoto e gestão de resíduos, e tecnologia da informação.[5]

Dessa forma, a CBI criou o Esquema de Certificação da Climate Bonds Initiative, o qual estabelece os Critérios Setoriais do Sistema de Normas e Certificação de Títulos Climáticos, apresentando propostas de condições e limites de elegibilidade que as empresas e os respectivos projetos e títulos de dívida devem atender para que sejam considerados verdes.

Empresas desenvolvedoras de projetos podem também financiá-los via emissão de debêntures incentivadas. A Lei nº 12.431/11 consolidou um regime tributário privilegiado em relação aos ativos e instrumentos financeiros para financiamentos de longo prazo no que se refere a projetos em determinados setores de infraestrutura e títulos que preencham alguns requisitos específicos.

Em relação às debêntures de incentivadas, a Lei nº 12.431/11 foi regulamentada pelo Decreto nº 8.874/16, o qual determinou que os projetos de investimento que visam à implantação, ampliação, manutenção, recuperação ou modernização de empreendimentos de infraestrutura dos setores de logística e transporte, mobilidade urbana, energia, telecomunicações, radiodifusão, saneamento básico e irrigação, além de projetos que proporcionem benefícios ambientais ou sociais relevantes, podem ser enquadrados como projetos prioritários pelos ministérios competentes para fins da emissão de tais títulos.

As debêntures incentivadas asseguram a alguns titulares benefícios tributários para o financiamento do projeto, que, a depender da sua natureza, podem ou não ser considerados verdes ou sociais e, portanto, passíveis de certificações ambientais e sociais (como as da CBI ou dos Green Bonds Principles) e atrair ainda mais investidores.

Com a crescente adesão de investidores e financiadores a análises ESG, a opção pela obtenção de certificações ambientais e sociais deverá se tornar ainda mais recorrente em estruturas de financiamento de projetos. Além disso, tais certificações poderão ser obtidas para debêntures incentivadas a fim de aumentar o interesse dos investidores por ativos que acumularem características de ESG e um retorno financeiro diferenciado.

[1] Google Trends. https://trends.google.com.br/trends/explore?date=today%205-y&q=%2Fm%2F0by114h e https://trends.google.com.br/trends/explore?date=today%205-y&geo=BR&q=%2Fm%2F0by114h . Acesso em: 10 mar. 2021.

[2] Expert XP. Investimento de Impacto & ESG: o retorno de um mundo melhor. https://conteudos.xpi.com.br/alternative-week/live/investimento-de-impacto-esg-o-retorno-de-um-mundo-melhor/

[3] Sonen Capital. Evolution of an Impact Portfolio: From Implementation to Results. http://www.sonencapital.com/thought-leadership-posts/evolution-of-an-impact-portfolio/#:~:text=The%20report%2C%20titled%20Evolution%20of,social%20and%20environmental%20impact%20results.

[4] GIZ. O mercado emergente de finanças verdes no Brasil. http://www.labinovacaofinanceira.com/wp-content/uploads/2020/07/mercado_financasverdes_brasil.pdf

[5] CBI. Climate Bonds Taxonomy. https://www.climatebonds.net/standard/taxonomy