Nos últimos anos, os estímulos aos veículos elétricos e eletrificados, como híbridos e plug-ins, têm se tornado cada vez mais comuns. Isso porque esses veículos são vistos como uma forma de enfrentar a crise climática a partir da redução das emissões de gases de efeito estufa.

No estado de São Paulo, por exemplo, o programa Pró Veículo Verde, criado em março de 2022, visa incentivar o desenvolvimento de empresas industriais montadoras de veículos automotores menos poluentes por meio da monetização imediata de créditos acumulados de ICMS. Para as empresas comerciais desse tipo de veículo, o governo paulista reduziu o ICMS incidente sobre a comercialização de caminhões, ônibus e veículos elétricos e eletrificados de 18% para 14,5% a partir de janeiro deste ano.

O mercado de veículos elétricos e eletrificados tende a se consolidar ainda mais, conforme aponta o relatório de 2020 da Conferência da ONU sobre Comércio e Desenvolvimento (Unctad), que estima um crescimento de quase 500% na produção de carros elétricos até 2030.

No entanto, apesar do crescente estímulo à industrialização e comercialização dos veículos elétricos e eletrificados, nota-se que o tratamento tributário das recargas comerciais desses veículos não tem recebido a devida atenção. Antes de analisar os possíveis efeitos tributários das recargas, vale elucidar alguns aspectos técnicos relevantes sobre essas operações.

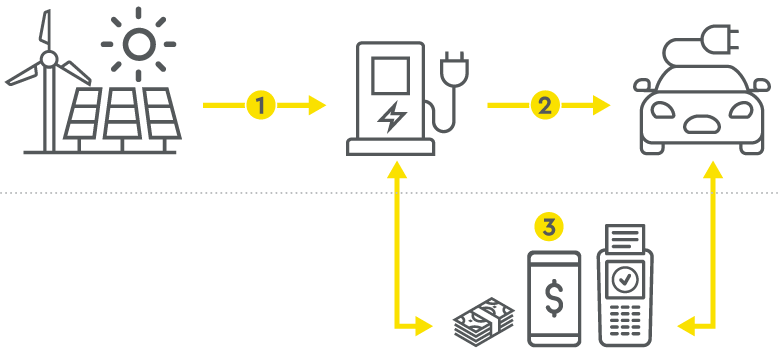

Em linhas gerais, o processo de recarga de veículos elétricos e eletrificados segue o seguinte fluxo:

- O fornecedor de eletricidade (distribuidoras, em caso de consumidor cativo de energia elétrica, ou geradoras/comercializadoras, em caso de eletricidade contratada em Ambiente de Contratação Livre – ACL) alimentam as estações de carga com eletricidade.

- O operador da estação de carga (Charge Point Operator – CPO), comumente chamada de eletroposto, oferece aos consumidores a recarga elétrica a partir de carregadores (wallbox ou bomba elétrica), com outros serviços adicionais, como a possibilidade de reserva remota da estação, informações sobre terminais livres e potências de carregamento, métodos de pagamento etc.

- Para facilitar a gestão dos variados aspectos associados ao carregamento, o eletroposto pode operacionalizar as recargas por intermédio de um provedor de serviço de mobilidade (e-Mobility Service Provider – eMSP), que intermedia o carregamento – com a gestão dos serviços adicionais via plataforma – e o pagamento da recarga. Nessa situação, o eMSP conclui o contrato com o consumidor e libera para ele a recarga e demais componentes de serviços recebidos do eletroposto.

Em relação à remuneração das recargas, o preço cobrado geralmente consiste em uma tarifa básica por carregamento somada a uma tarifa variável por volume (por kWh) ou por tempo de carregamento (por hora ou minuto). Entretanto, é comum que as grandes cadeias de supermercados, shopping centers e prédios comerciais também ofereçam o carregamento gratuito dos veículos durante a permanência dos clientes, como forma de atrativo.

Considerando o cenário acima, surge uma série de questões relevantes sobre o tratamento tributário das atividades de recarga de veículos elétricos, o que pode se tornar ainda mais complexo caso o eMSP também esteja envolvido no processo de fornecimento da recarga.

Há, particularmente, uma grande insegurança quanto à incidência do ICMS e ISS sobre as atividades de recarga de veículos elétricos. A incerteza reside especialmente na qualificação da atividade de recarga como um serviço, tributável pelo ISS, ou como uma modalidade de comercialização de eletricidade, tributável pelo ICMS.

À primeira vista, entendemos que seria defensável a qualificação das atividades de recarga de veículos elétricos como um serviço, do qual a eletricidade seria um insumo. Essa perspectiva se baseia no fato de que o consumo da energia elétrica utilizada para a recarga é efetuado pelo eletroposto (que utiliza esse insumo para sua prestação de serviço de recarga).

Em outras palavras, o eletroposto atuaria apenas como uma unidade consumidora da energia elétrica fornecida pela distribuidora, geradora ou comercializadora, encerrando-se ali o ciclo de comercialização da eletricidade para fins da incidência do ICMS.

Corroborando essa interpretação, o diretor-geral da Agência Nacional de Energia Elétrica (Aneel), quando da aprovação da Resolução Normativa Aneel 819/18 – que regulava as atividades de recarga de veículos elétricos –, manifestou o entendimento de que “a recarga de veículos elétricos se caracteriza como um serviço distinto, que utiliza a energia elétrica como insumo”.

Embora a resolução tenha sido revogada pela Resolução Normativa Aneel 1.000/21, foram mantidas as disposições sobre as atividades de recarga de veículos elétricos na atual resolução, o que parece indicar não haver mudança de interpretação da Aneel sobre o tema.

Seria possível defender, portanto, que a operação de recarga de veículos elétricos não representaria uma comercialização de uma mercadoria (no caso, energia elétrica), pois almeja apenas oferecer a recarga otimizada do veículo. A energia elétrica é utilizada como insumo de um serviço de recarga, não como uma mercadoria em si.

Entretanto, considerando a perspectiva de que a recarga de veículos representaria um serviço, a lista de serviços anexa à Lei Complementar 116/03 não é clara o suficiente quanto à qualificação dessa atividade para fins da tributação pelo ISS e à forma de tributação (a base de cálculo do imposto).

Especificamente quanto à forma de tributação, lembramos que o único item da lista de serviços anexa à Lei Complementar 116/03 que faz referência à “carga e recarga” de veículos (item 14.01) excetuou da incidência do imposto municipal as “partes e peças empregadas”, as quais ficariam sujeitas à incidência do ICMS.

A ausência de uma disposição expressa sobre a energia (que não seria uma parte e peça) na legislação do ISS poderia ser considerada pelos estados como uma permissão para que o ICMS fosse cobrado sobre o montante de energia elétrica utilizado na recarga, mesmo que a atividade de recarga seja considerada um serviço.

Entretanto, nos parece que a energia elétrica não poderia ser considerada uma parte ou peça utilizada na recarga dos veículos elétricos, visto que não compõe o automóvel e muito menos seria dele indivisível – tanto que a recarga é consumida integralmente com a utilização do veículo.

A própria natureza da eletricidade – como movimento de cargas elétricas resultante da existência de uma diferença potencial entre dois pontos – impede que ela assuma a feição de parte ou peça, já que não tem qualquer aspecto material.

Apesar de o valor da energia já ter sido tributado pelo ICMS quando da sua aquisição pelo eletroposto, esse mesmo valor poderia ser entendido como custo da prestação de serviço de recarga e, consequentemente, incluído na base de cálculo do ISS. Como a legislação do imposto municipal não pretendeu abarcar expressamente as recargas de veículos elétricos, haveria o risco de a base de cálculo do ISS ser indevidamente alargada para incluir também os valores da energia utilizada na recarga.

Mesmo que o eletroposto não seja considerado um comercializador de energia elétrica para fins regulatórios, não se pode descartar a possibilidade de as secretarias estaduais de Fazenda passarem a considerar essas operações uma modalidade de fornecimento de energia elétrica, tributável diretamente pelo ICMS.

Ainda que os fiscos estaduais tenham essa pretensão, não nos parece haver uma base tributável pelo ICMS. Explicamos: quando o eletroposto realiza a recarga do veículo, o valor da recarga (P) será precificado com base na soma do valor pago pela energia elétrica consumida pelo ponto de recarga (E) e da remuneração pelo serviço prestado (S).

Como se sabe, o valor “E” foi tributado pelo ICMS quando do fornecimento da eletricidade pela empresa distribuidora ou quando a energia foi contratada com a empresa geradora/comercializadora em ACL. Com relação ao fornecimento dessa energia na recarga, não há qualquer acréscimo sobre o valor de aquisição da eletricidade pelo eletroposto. Desse modo, não haveria um valor tributável pelo ICMS sobre a energia utilizada na recarga.

A única controvérsia que remanesceria sobre uma eventual tributação pelo ICMS seria quanto ao valor “S”, já que a Lei Complementar 87/96 prevê em seu art. 13, §1º, II, que integram a base de cálculo do ICMS todas as “demais importâncias pagas, recebidas ou debitadas” no contexto da circulação onerosa de uma mercadoria. Haveria, portanto, um risco de os estados considerarem a tarifa de remuneração pelo serviço de recarga (S) como parte da base de cálculo do ICMS.

Não nos parece ser possível, porém, aceitar a incidência do ICMS sobre o valor “S”, pois a recente Lei Complementar 194/22 – além de fixar a essencialidade da energia elétrica, combustíveis, serviços de comunicação e de transporte coletivo para fins da definição das alíquotas aplicáveis de ICMS –, determinou expressamente a não incidência do ICMS sobre os “serviços de transmissão e distribuição e encargos setoriais vinculados às operações com energia elétrica”, conforme dispõe o novo inciso X acrescido ao art. 3º da Lei Complementar 87/96.

Entre esses serviços e encargos agora abarcados pela não incidência do ICMS, inserem-se a Tarifa de Uso do Sistema de Transmissão de Energia Elétrica (TUST) e a Tarifa de Uso do Sistema de Distribuição (TUSD).[1]

Em uma interpretação sistemática e analógica do novo inciso X acrescido ao art. 3º da Lei Complementar 87/96, os valores cobrados para a recarga de veículos elétricos (S) também devem ser abarcados no mesmo dispositivo, já que constituem uma importância paga em contraprestação a um serviço de distribuição/fornecimento de energia elétrica pelos eletropostos.

Além disso, a Súmula 391 do Superior Tribunal de Justiça (STJ) determina que “[o] ICMS incide sobre o valor da tarifa de energia elétrica correspondente à demanda de potência efetivamente utilizada”. Se o eletroposto representa uma unidade consumidora de eletricidade, a tributação pelo ICMS sobre a energia elétrica consumida poderia ocorrer apenas quando da sua aquisição pelo eletroposto, não havendo possibilidade de uma incidência seguinte do imposto estadual sobre a tarifa cobrada no serviço de recarga (S).

Considerando a imprecisão do cenário tributário atual quanto à atividade de recarga de veículos elétricos, entendemos que serão necessárias alterações legislativas para melhor acomodar essas operações, garantindo maior segurança jurídica aos agentes econômicos. Os setores relacionados aos meios de transporte eletrificados têm se manifestado sobre a falta de marco legal e infraestrutura, conforme recente reportagem do Valor.

É necessário que os variados incentivos que têm sido concedidos à industrialização e venda de veículos elétricos sejam acompanhados de uma melhor definição no campo tributário sobre a atividade de recarga de veículos elétricos. Dessa forma, nos parece que o tema ainda será objeto de ampla e considerável discussão, até que seja suficientemente enfrentado e pacificado pelas autoridades tributárias.

[1] A inclusão da Tarifa de Uso do Sistema de Transmissão de Energia Elétrica (TUST) e da Tarifa de Uso do Sistema de Distribuição de Energia Elétrica (TUSD) na base de cálculo do ICMS é objeto do Tema Repetitivo 986 do STJ, que aguarda julgamento pela Primeira Seção do Tribunal. Com a Lei Complementar 194/22, porém, entendemos que essa discussão judicial se encontra materialmente prejudicada.